互联网金融ABS再次破冰,透露了哪些信号?产经

在消费金融行业的竞争进入的白热化之后,抢夺资产端的紧迫性正在逐步让位于资金端的争夺,换言之,低成本的资金正在成为决定消费金融能否从“风口”平稳落地、持续发展的决定性因素。

一度停摆的互联网金融(公募)ABS终于又缓慢地起步了。

今天,PINTEC集团旗下信贷技术公司读秒主导的“读秒-去哪儿网‘拿去花’第一期消费分期资产支持专项计划”在上海证券交易所发行,首期发行规模为2.45亿元。

据了解,该计划期限为1+1年,分为优先A级(73.47%,AAA评级)、优先B级(16.33%,A评级)、次级(10.20%)资产支持证券,中信证券担任该专项计划的管理人和主承销商。

无独有偶,近期,小米贷款的30亿储架式ABS也在上交所获批,并于近日发行了第一期,规模为6亿元,管理人及承销机构同样由中信证券担任。

自从去年四季度某交易所对互联网金融ABS进行了窗口指导后,除了蚂蚁、京东等巨头继续发行公募ABS外,其他互金公司均再无继续发行,这条最适合互联网金融公司的融资渠道基本处于半关闭状态。

事实上,近段时间以来,无论是从媒体的报道还是与从业者的交流中,我都能明显地感受到互联网金融ABS话题的升温。

尤其,在消费金融业务的竞争日趋“白热化”之后,抢夺资产端的紧迫性正在逐步让位于资金端的争夺。获得稳定、大量且低成本的资金正在成为不少互金公司构建的核心竞争力,也是它们能否从“风口”平稳落地、持续发展的决胜因素。

借着读秒发行ABS,再分享一些看法:

ABS是一个专有概念,落实到具体的操作中,除了有公募和私募之分,其实不同的模式之间还有诸多差异。并且,现在有一些非标准ABS结构的模式,实质上却能够达到类似的目的。

比如,现在消费金融业务的融资方式分几种,非持牌的消费金融公司:助贷形式(银行、信托、持牌消金公司提供资金)、ABS、ABN、P2P。持牌的消费金融公司:信用借款、发债、资产质押贷款、ABS。

那么,这也让很多人产生疑问,上面这些模式有何差异?公募、私募ABS到底孰优孰劣?不同融资渠道到底应该以什么标准来评判优劣?是发行效率、规模还是资金成本?

先抛个结论,在我看来,这些问题的回答可能是:没有最好,只有最合适。

01

从国内来看,根究发行场所、标准不同,可以简单分为场内ABS和场外ABS,所谓场内一般指在上海证券交易所、深圳证券交易所和全国银行间债券市场交易的ABS。能在交易所交易的资产证券化产品主要有两种类型,一类是信贷ABS,还有一类则是企业ABS。

近年来,因为量大、稳定且低成本等特点,ABS已经逐步成为消费金融公司重要的资金来源渠道。相比之下,企业ABS的范围则要宽泛一些,主要以非金融企业为主,而且产品数量、增长速度都大大高于前者。

根据国家金融与发展实验室银行研究中心发布的《中国消费金融创新报告》,2014年以前,我国消费金融领域没有发行过相关ABS产品,2014年平安银行发行首只产品开始,2015年全国共计发行了7只,总额度为138.44亿元;而2016年,产品发行数量已攀升至51支,总额度达到936.32亿元,是2015年的6.76倍。

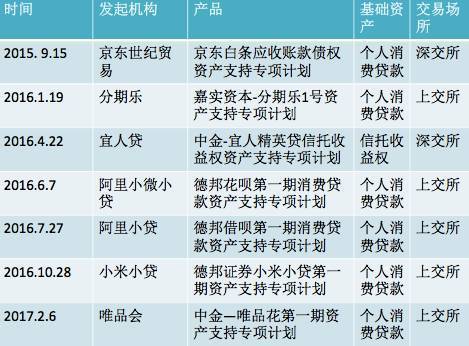

盘点互联网金融ABS产品(含消费金融)有一个显著的特点,就是几乎被新金融巨头,更具体一点说是电商巨头“垄断”。近年来在深交所和上交所挂牌发行了公募ABS的公司,无非也就蚂蚁、京东、分期乐、小米、唯品会和宜人贷这几家。

尤其是2016年下半年,虽然没有明确文件下发,但是互联网金融ABS被“窗口指导”,不少已经筹备已久互联网金融ABS项目都被迫无限期搁置。因此,除了背景足够强大的巨头们,其他平台几乎在交易所ABS的名单中消失。

注:根据公开资料整理,由于其中几支ABS是储架式发行,时间以第一期发行时间为准

这些电商巨头涉足消费金融的模式大抵相似,即采取赊销模式,运营嵌入消费场景的分期产品,然后将小额的资产打包并进行证券化,而电商平台则作为ABS的发行人和最终受益人。

以最新发行的这支“读秒-去哪儿网‘拿去花’专项计划”为例,用户在去哪儿网消费时用了分期产品“拿去花”的额度进行结算。随后,这些通过赊销模式形成商户对用户的应收帐款,再由原始权益人从商户处受让应收账款,继而将该应收账款资产转让给专项计划,实现资产证券化。

值得注意的是,与传统电商ABS模式有一点不同,那就是此次ABS的发行主体并非电商平台,而是“拿去花“的信贷技术服务商读秒。这也是我对于这笔资产证券化最感兴趣的地方。

因为,在门槛最高的公募ABS领域,电商巨头独大的局面终于被打破。公募ABS的发行更加倚重资产质量,而非苛求股东背景。

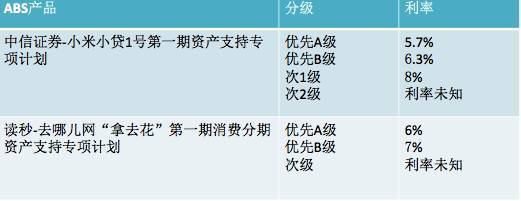

以同样是近日发行的"中信证券-小米小贷1号第一期资产支持专项计划”和“读秒-去哪儿网‘拿去花’第一期消费分期资产支持专项计划”为例,前者的优先A级和优先B级利率分别为5.7%和6.3%,而后者相对应的利率分别是6%和7%,差距并不大。

这是更加市场化的行为,也是更值得期待的变化。

02

说完了场内ABS,再来看看相对应的场外ABS,后者主要是通过私募方式在场外份额化转让债权,参与主体主要是地方金交所、互联网金融平台等,其基础资产可以包括信托收益权、小额贷款应收债权、融资租赁债权、商业保理、票据等。

相比公募形式,私募的场外ABS也在过去一段时间内迅速增长。因为发行效率更高、操作更灵活,许多涉足消费金融业务的公司,例如乐信集团、米么金服、中腾信及买单侠等,都推出了多期场外ABS产品,有些甚至常态化。

这里又涉及到一个最常被提及的问题:公募和私募ABS,到底哪一个更好?

我们可以来看一张对比图,从目前已经发行过的一些项目数据对比来看,场内ABS的资金成本确实要更低一些,并且,因为要在交易所挂牌所以门槛更高、流程更繁复、风控审核也更严格。

资料来源:消费金融行业评论

事实上,眼下由于消费金融市场规模快速扩大,对于资金的需求旺盛,除了ABS之外,还有不少常见的融资方式。虽然从交易结构上来看,并非标准的ABS,但效果类似。

比如,ABS是针对已经形成的债权,但现在还有针对未形成债权的助贷模式,以及德邦证券和江苏银行成立的消费金融ABS创新投资基金,涉及的pre-ABS的模式,即提供融资就是为了形成资产,发行ABS。

尽管形式多种多样,但业内的朋友告诉我,如果不是像蚂蚁、京东这样的巨头,普通的消费金融服务提供商在综合考虑发行成本,评级费、代销费、承销费等中间费用之后,公募与私募ABS,或者其它类ABS形式的价格相差其实不大。所以,一旦纳入时间成本考量,不少公司反而更青睐非公募的形式。

当然,这也并不是说场外ABS存在监管上存在真空地带、评级增信存在操作空间、信息披露标准不一等问题就不存在了,只是随着行业的整体发展,这些情况可能会朝着一个更规范的方向发展。

至于如何选择,权衡利弊,就是各个公司自己的事了。还是那句话,没有最好,只有最合适。

1.砍柴网遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.砍柴网的原创文章,请转载时务必注明文章作者和"来源:砍柴网",不尊重原创的行为砍柴网或将追究责任;3.作者投稿可能会经砍柴网编辑修改或补充。

京公网安备 11010502032797号

京公网安备 11010502032797号