民生银行靠“抵债”成五家上市公司股东 有些还赚了不少滚动

民生银行2015年报披露,该行持有长航油运、长航凤凰、二重集团、中国秦发及微商银行五家上市公司股权。截至2015年末,这些“可供出售资产”有赚有亏,股份来源均为“抵债”。

除此,3月8日,熔盛重工(01101.HK,现更名为华荣能源)公告,拟向债权人发行最多171亿股股票,以抵消171亿元债务。在增发扩股后,有三家银行及其附属公司分别持有该公司13.9%、10.8%、10.3%的股权。据了解,这三家银行分别为民生银行、中国银行和中国进出口银行。

该公告一出,在债转股重启的背景下引发市场热议。据悉,彼时监管机构特意提醒“银行要依法合规经营”。

“以股抵债可以说是债转股的形式之一。”一位债权行人士指出,债转股有主动的意味,股抵债银行则较为被动,是银行在企业无资产可执行情况下的无奈之举。

长航油运是首家被退市的央企,但重组上新三板后,多家债权行本息均收回,且有浮盈。民生银行年报显示,截至2015年末,民生银行持有长油5(400061)4.64%股份,账面浮盈2.47亿元;持有长航凤凰(000520.SZ)3.22%股份,账面浮盈6000多万元。

二重集团(德阳)重型装备股份有限公司,即于2015年5月退市的*ST二重,2015年7月在新三板挂牌转让,于2015年底债务重组完毕。民生银行年报显示,截至2015年末,该行持有二重3(400062)2.66%股份,账面浮亏近2.4亿元。

中国秦发(0866.HK)是一家在港上市的煤炭企业,受煤炭价格下跌、贸易融资业务萎缩等因素影响,企业亏损严重。截至2015年6月末,该企业亏损扩大至7.07亿元人民币,同比增85%。民生银行2015年年报显示,该行持有公司16.76%股份,账面浮亏4000万元。

速读年报

3月31日,民生银行公布2015年业绩显示,该行2015年实现归属于母公司股东的净利润461.11 亿元,同比增长3.51%。与此同时,不良率由2014年的1.17%上升至1.6%,同比上升0.43个百分点。

同期,民生银行拨备覆盖率也由去年的182.2%下降至153.63%,下降了28.57个百分点;贷款拨备率为2.46%,接近监管“红线”。

从“不良”行业集中度看,民生银行去年不良贷款主要集中于制造业,占比为29.42%,批发与零售业以21.86%位列第二。而这一数据在2014年恰恰相反,批发零售的不良贷款金额高于制造业。从不良贷款分布情况看,2015年华北地区不良率最高,占比44.19%,这一结构同2014年没有较大差异。

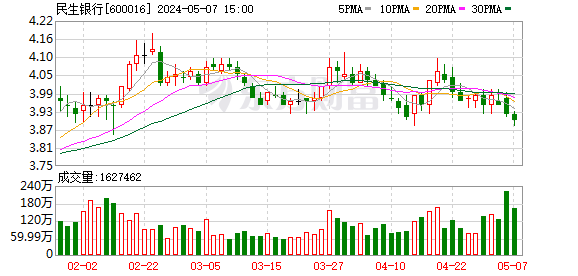

年报中披露的民生银行A股股东情况显示,截至2015年12月31日,安邦保险集团股份有限公司持有民生银行A股61.26亿股,占A股已发行股份20.73%。与此同时,新希望集团有限公司、新希望六和股份有限公司、新希望投资有限公司共持有民生银行A股占比16.49%。

延伸阅读债转股首批试点1万亿

据悉,3月25日,国务院召集发改委、财政部、央行、银监会等多个部门开会,讨论债转股相关事项,并将出台相关实施意见。这一方案由央行金融稳定局牵头起草,多个部门参与,目前尚未出台,仍在论证并向国务院汇报阶段。

“高层决心不小。”一位权威知情人士表示,应对债务问题,希望用市场化的办法,在当前形势下走出比较新的路,跟之前债转股不一样,摸索出系统化的方法,“但现在企业债务负担很重,全面铺开规模太大,只能分批做。”

一位国开行高层透露,首批债转股规模为1万亿元,预计在三年甚至更短时间内,化解1万亿元左右规模的银行潜在不良资产。前述权威人士透露,目前讨论中的实施意见,并未提及银行必须在两年内退出。“现在还是急着推债转股,至于何时退出,还得再考虑。”

按照银行贷款五级分类,正常贷款包括正常类贷款及关注类贷款,不良贷款包括次级、可疑、损失类贷款。银监会数据显示,截至2015年末,商业银行关注类贷款已达2.89万亿元,不良贷款达1.27万亿元,已暴露及潜在的不良资产高达4万亿元。

对于债转股企业的选择,多位接近决策层人士透露,债转股对象聚焦为有潜在价值、出现暂时困难的企业,以国企为主。这类企业在银行账面上多反映为关注类贷款甚至正常类贷款,而非不良类贷款。

“市场化”,是此轮债转股与上世纪90年代末债转股的最大不同。一位权威知情人士表示,此轮债转股的“市场化”主要体现在,处置对象不能是处于市场出清过程中的“僵尸企业”,并且财政不做兜底。

一位大行相关人士指出,银行做债转股,一是看企业是否有潜在价值,外部是否有资产注入或未来资产能否存活;二是看什么样的价格;三是看银行有无退出的渠道。同时还要考虑,涉及多方怎么达成一致。“方向好确定,但是否能顺利实施,也要看情况。”因此,有市场人士认为,大规模的债转股的前提,仍然是资本市场的全面放开和市场化。

延伸阅读国开行、工行等将试点债转股

从多位银行业人士处了解到,国家开发银行、中国银行、工商银行、招商银行等银行入选第一批债转股试点。

具体模式上,“债转股”试点银行或将成立新的资产管理公司(AMC),设立股权投资基金,撬动社会资本,直接承接银行债务。有关部门也考虑,或者搭建省一级的资产处置平台。

如果银行设立独立法人的投资公司来持股,会消耗过多的资本。业内人士认为,更好的办法是银行设立AMC,发起设立股权投资基金,吸引社会资金完成对处置企业的股权投资。多位市场分析人士指出,具体模式可能为,该股权投资基金作为GP(普通合伙人),银行理财资金或类似资管计划作为LP(有限合伙人).

但市场对此顾虑颇多。“当年成立四大AMC来承接银行不良资产,就是为了防止利益输送和道德风险,现在银行自己做,怎么定价合适?”一位基金高层说。

银行的处置能力也被质疑。一位房地产相关人士认为,银行和大多数AMC到目前为止基本上都是“被动处置”,好资产被疯抢或者被定向输送;烂资产打包,有投资人买就卖,没有就在AMC之间倒手,“其根本原因还是专业问题”。

目前银行规避商业银行法限制的做法,是用自己的投资子公司。“中行有个全资子公司中银投资,很少有人关注,资本金400多亿,在香港注册,在国内建立很多分公司。”一位大行高管对财新记者透露,这是中行多起债转股通过SPV达到持股目的的原因。

目前,多数银行对大规模债转股持保留意见,积极性较低。一位权威知情人士透露,正在考虑给一定优惠政策,来提升银行“债转股”的积极性。

比如对于银行被动持有股权的资本占用,《商业银行资本管理办法》规定,两年内风险权重为400%,两年后是1250%。财新记者了解,相关部门尚在考虑是否降低这些指标。但是,巴塞尔协议Ⅲ对于银行股权投资的资本占用规定也是400%,而这条不可能突破。

1.砍柴网遵循行业规范,任何转载的稿件都会明确标注作者和来源;2.砍柴网的原创文章,请转载时务必注明文章作者和"来源:砍柴网",不尊重原创的行为砍柴网或将追究责任;3.作者投稿可能会经砍柴网编辑修改或补充。